Au premier trimestre 2016, je me suis beaucoup amusé à faire ma première vraie comptabilité libérale, en utilisant VigiCompta (de la suite MédiStory de Prokov, mon logiciel médical).

J’ai découvert, grâce à mes amis Google, Twitter et Agapro quelques bases. Je vous ai dit que je me suis bien amusé ?

Bref, alors que j’étais chez le tatoueur en train de me faire graver « <3 @DrStephane » sur l’épaule, j’ai pensé que ça serait une bonne idée de partager un peu tout ça ici. D’autant que je sais qu’ici, vous êtes sympa : vous me pardonnerez les erreurs de termes (je m’y suis mis il y a quelques semaines seulement). C’est aussi parce que je me suis un peu embêté que je propose ce petit « guide ». J’espère par ailleurs qu’il servira à rassurer les étudiants en médecine (externes ou internes) qui se posent des questions sur la comptabilité libérale en montrant que c’est faisable tout seul, même sans expert-comptable (et évidemment plus simple avec !)

N’hésitez pas à signaler si vous remarquez des erreurs.

1 – Comment ça marche la comptabilité ?

Le seul but clair de la comptabilité est de payer des impôts justes, c’est-à-dire tenant compte de toutes vos recettes et de toutes vos dépenses liées au travail.

On pourrait faire simple : vous déclarez tout ce que vous gagnez dans une case et tout ce que vous dépensez pour votre travail dans une autre.

Avouons-le : ça serait trop simple. L’administration a bien d’autres projets pour vous.

Commençons tout de même par attribuer quelques bons points à l’administration fiscale, pour 2 idées de simplification :

- Lorsque vous êtes salarié, vous recevez une déclaration de revenus (Cerfa 2042) pré-remplie avec vos revenus, qu’il vous suffit de vérifier (1).

- Par ailleurs, pour les dépenses, ils partent du principe que les gens ne sont pas tous obsessionnels et ne conservent pas TOUTES les factures inhérentes à leur travail… Du coup, vous pouvez choisir l’option « Gardien des Factures » ou l’option « déduire 10 % des revenus » en considérant que c’est le montant de leurs dépenses liées au travail (2).

En exercice libéral, vous êtes votre propre patron, donc les charges (retraite, URSSAF), cotisations, matériels, eau, électricité, consommables, trajets en voiture (etc.) sont intégralement les vôtres : sans surprise, vous exploserez ce seuil de 10 % et il faudra donc opter pour l’option « Gardien des Factures ».

Bien sûr, l’administration fiscale préfère que vous retiriez 10 % plutôt que vous déclariez vos frais réels qui pourraient être facilement gonflés. Alors du coup, ils ont essayé de bien cadrer tout ça avec des histoires de ventilation et d’amortissement. C’est comme un accordéon ou une cornemuse : gonflement, ventilation, amortissement.

Non, en fait, ça n’a rien à voir.

Laissons de côté les dépenses et revenons aux recettes en comptabilité libérale, avec l’exemple de mon logiciel VigiCompta.

(1) Quand je dis « recevez », ça va désormais être uniquement par internet pour tout le monde, y compris ceux qui n’ont pas d’accès internet. L’argument c’est que « 93 % des utilisateurs interrogés sont satisfaits ». Il faut dire qu’ils ont donc interrogé des gens qui l’ont utilisé spontanément (alors qu’ils recevaient un courrier chez eux à juste renvoyer par la Poste), ont profité d’un bonus exceptionnel de 15 jours de retard possible et – à ce qu’il parait – ont reçu 3 shokobons s’ils répondaient être satisfaits.

(2) Petite exception (évidemment) : si vous exercez une profession libérale avec moins de 32 000 33 200 70 000 euros (depuis 2018) de revenus annuels, vous pouvez déduire 34 % dans le cadre d’une déclaration en micro-BNC (bénéfice non commercial). Attention à ce que ce seuil de 34 % ne soit pas inférieur à vos dépenses réelles, dans quel cas vous pouvez passer en BNC !

(EDIT : pour en savoir plus sur ce premier point, je vous invite à lire les commentaires plus bas, notamment de sven337.)

2 – La comptabilité au quotidien.

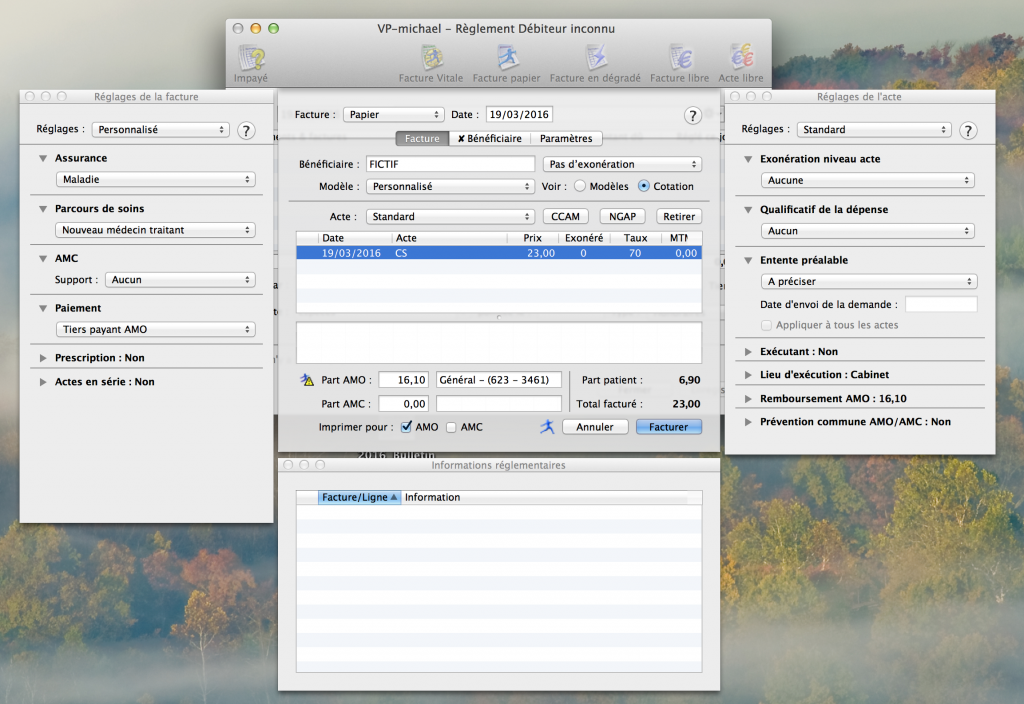

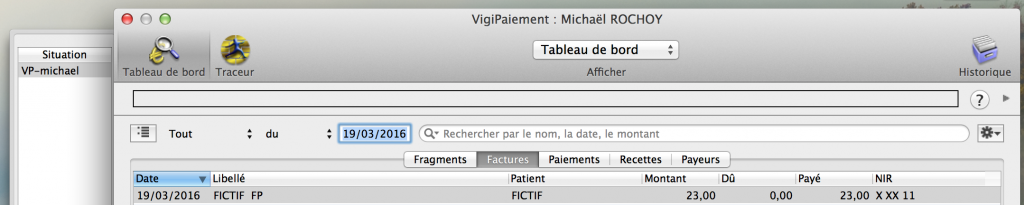

Lorsque je vois un patient en consultation, je carte sa glisse vitale (ou l’inverse) dans mon lecteur, et j’utilise « VigiPaiement » (toujours MédiStory) dans lequel je prépare la facture.

« Vous réglez comment ? – La part mutuelle : 6,90€. – Oh d’accord, et moi, je me ferai directement payé des 16,10€ par la sécurité sociale » (dialogue non retenu aux César 2017)

Une fois la facture inscrite, je clique sur « Envoyer ». Il y a ici 3 issues à la fin de la consultation :

- je reçois des sous,

- je reçois un chèque,

- je reçois une promesse de paiement par la sécurité sociale (ou parfois une mutuelle),

- (ou le patient se révèle être le père Noël, mais c’est plus rare).

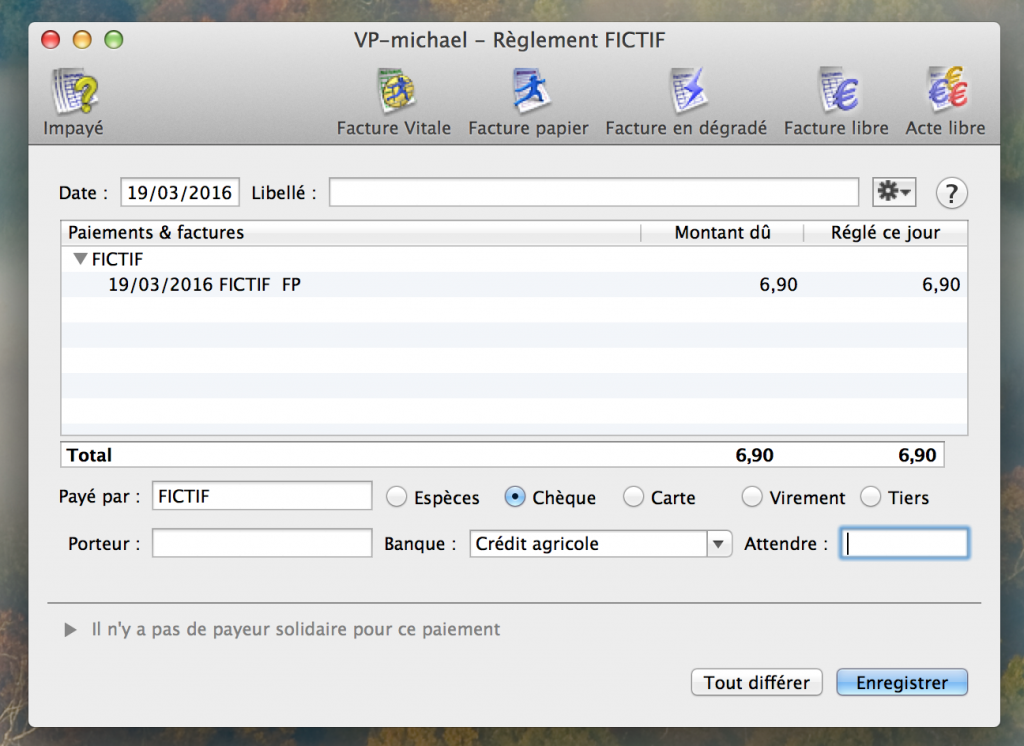

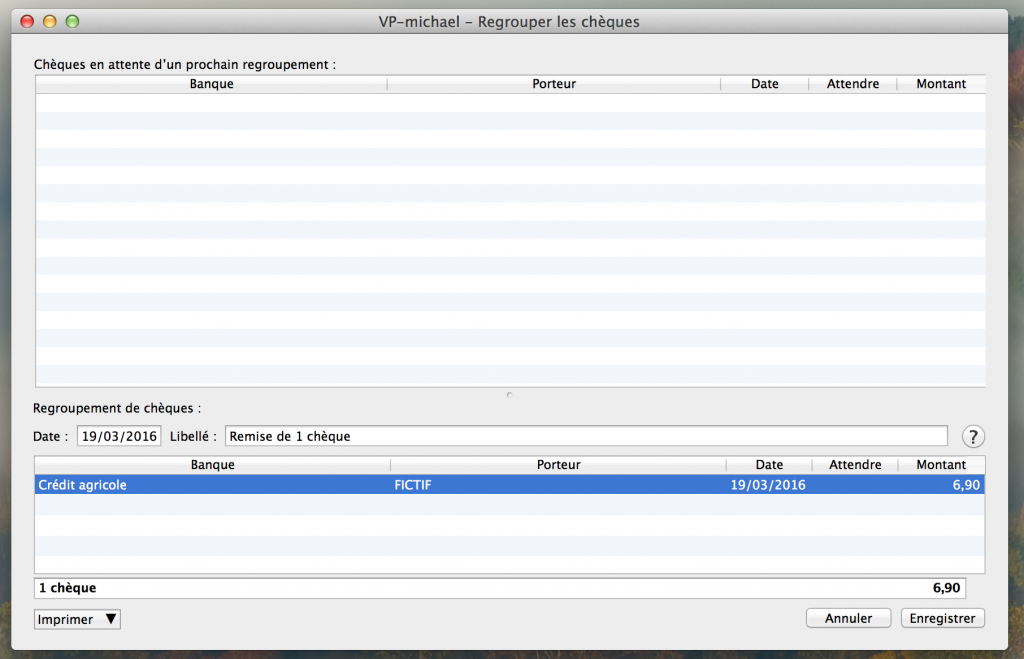

« Je vous règle les 6,90€ avec un chèque du Crédit Agricole. – Oh, très bien, merci monsieur ». (idem).

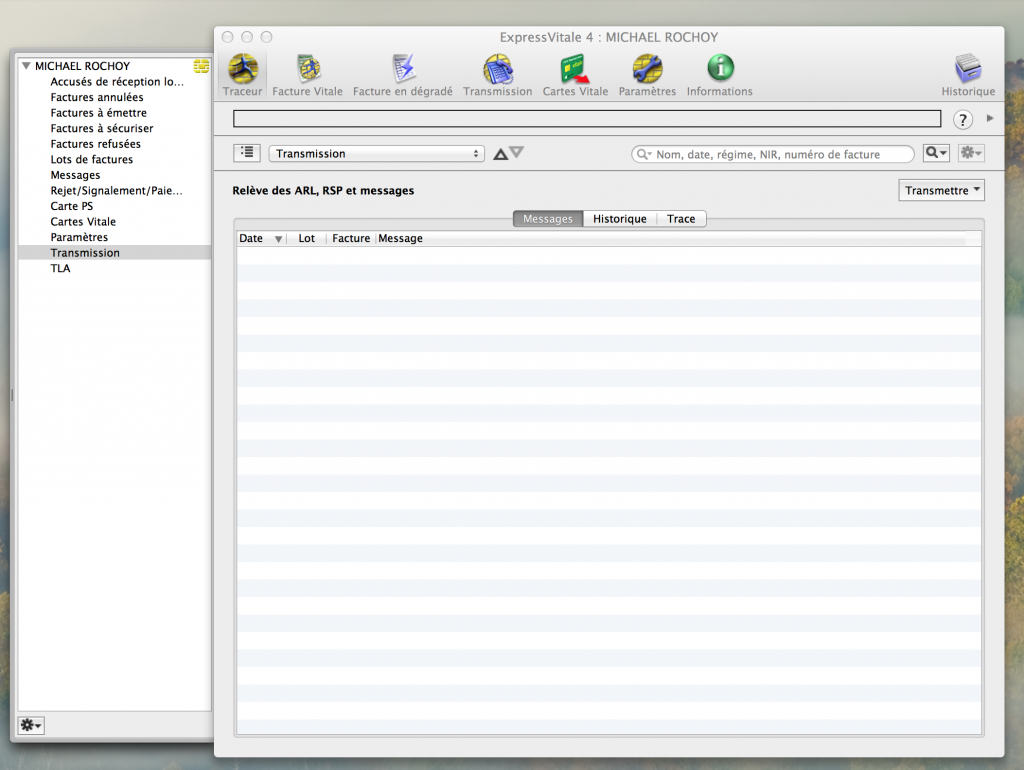

Cette consultation apparait ensuite dans « ExpressVitale » (toujours MédiStory) s’il s’agit d’une feuille de soins électroniques (comme dans 88 % des cas en ce qui me concerne). En fin de journée, je transmets l’ensemble de mes factures aux différentes caisses de sécurité sociale (CPAM – caisse primaire d’assurance maladie) pour que celles-ci remboursent le patient ou moi-même. C’est le « seul » intérêt en pratique courante d' »ExpressVitale » qui se contente donc de tourner en fond.

Et donc le soir, le petit bouton « Transmettre » (ExpressVitale)… ou aller déposer à la Sécu’ les feuilles papiers !

Et c’est tout. Si tout est bien réglé, ça fait donc 3-4 clics. Avec ces différentes étapes, nous aurons plusieurs façons de contrôler les recettes grâce à VigiPaiement.

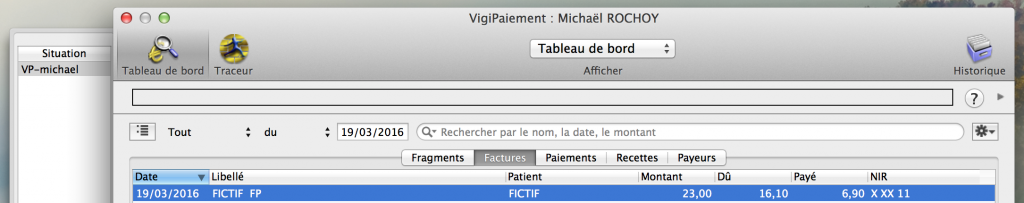

On retrouve ici la facture fictive, avec ce qui est payé (6,90€ par chèque) et ce qui est dû (16,10€ en virement CPAM) (VigiPaiement)

3 – Comment gérer la comptabilité à partir de ces recettes ?

En premier lieu, je conseille d’aller sur le site de la banque et d’imprimer votre relevé de compte (je fais ça en 4 par page perso, ça tient sur 1 à 2 pages).

Comme ça, à chaque fois que vous serez sur la fenêtre « Rapprocher la banque » (vous verrez ci-dessous), vous pourrez pointer facilement en même temps sur votre relevé.

Option 1 : j’ai reçu des sous.

Facile : comme ils sont immédiatement disponibles, ils sont inscrits instantanément dans « VigiCompta » à la fin de la consultation. L’écriture est automatique, et si vous regardez vos recettes en espèces au 31 décembre, il ne peut pas y avoir d’erreur (autre qu’humaine, j’entends).

En cas de paiement en espèces, ils s’ajoutent automatiquement à gauche, en « Honoraires » (et évidemment à la bonne date). Vous pouvez aussi en créer manuellement comme je l’ai fait ici.

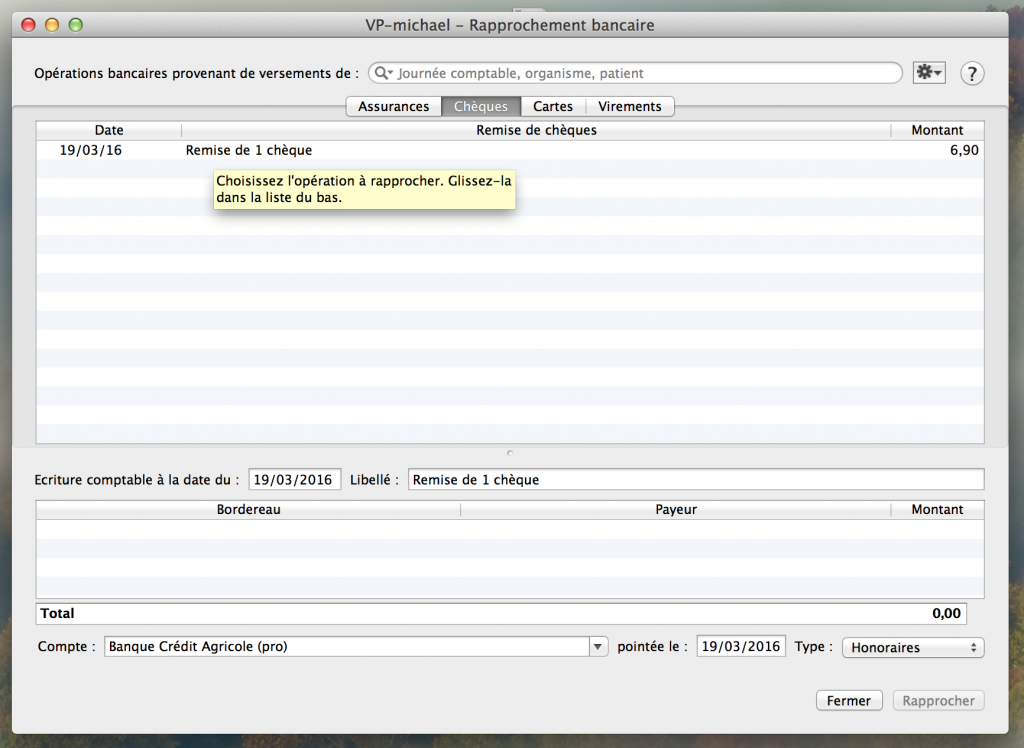

Option 2 : j’ai reçu un chèque

Là, il y a quelques manipulations supplémentaires.

Dans VigiPaiement, vous devez « regrouper les chèques » le jour où vous les déposer à la banque. (En pratique, il suffit d’appuyer sur le bouton enregistrer).

Deuxième étape, vous devez « Rapprocher la banque » pour les chèques pour confirmer qu’ils apparaissent bien sur votre compte bancaire. Si c’est vous qui déposez et scanner les chèques à la banque, la vérification est très rapide…

« J’ai déposé les chèques à la banque. Je vérifie qu’ils sont dans mon relevé de compte (si je suis paranoïaque) et je valide l’écriture comptable ».

Une fois que c’est fait, vous avez une nouvelle écriture dans VigiCompta (je vous épargne la photo, c’est la même que ci-dessus de l’Option 1, avec « Remise de chèque » au lieu du nom FICTIF).

Option 3 : je reçois une promesse de paiement par la CPAM

C’est aussi le cas dans cette situation puisqu’on avait 6,90€ par chèque et 16,10€ en attente de la CPAM.

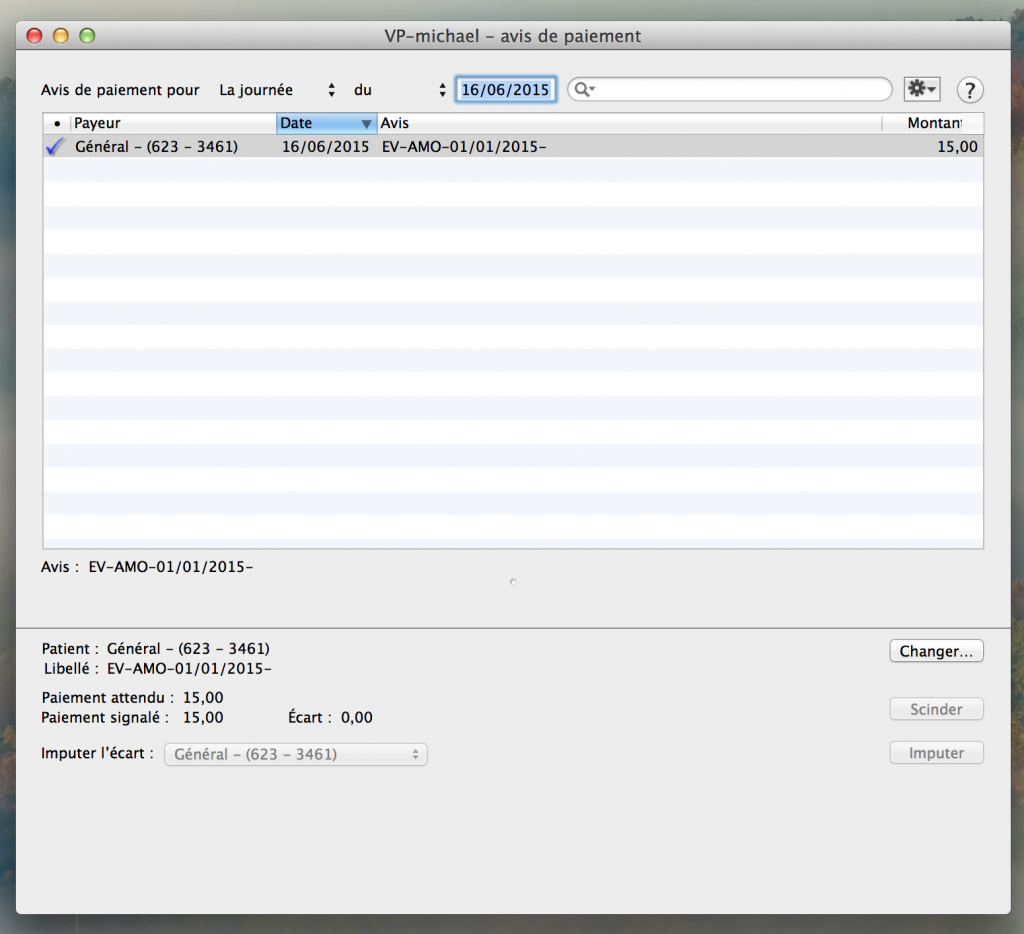

En communiquant tous les jours en « Transmettant » des feuilles de soins à la Sécurité Sociale, vous recevez aussi des informations et notamment des avis de paiement.

Ici, on pourrait imaginer que dans quelques jours (pour une feuille électronique) ou semaines (pour une feuille papier), je reçoive un avis de paiement dans la fenêtre « Traiter les avis de paiement ».

La Sécu : « eh, Michaël, on t’a filé 15 euros sur ton compte. ». Moi : « oh, merci, je vais regarder à quoi ça correspond. En cas d’anomalie, c’est un excellent filtre pour revoir les factures problématiques. »

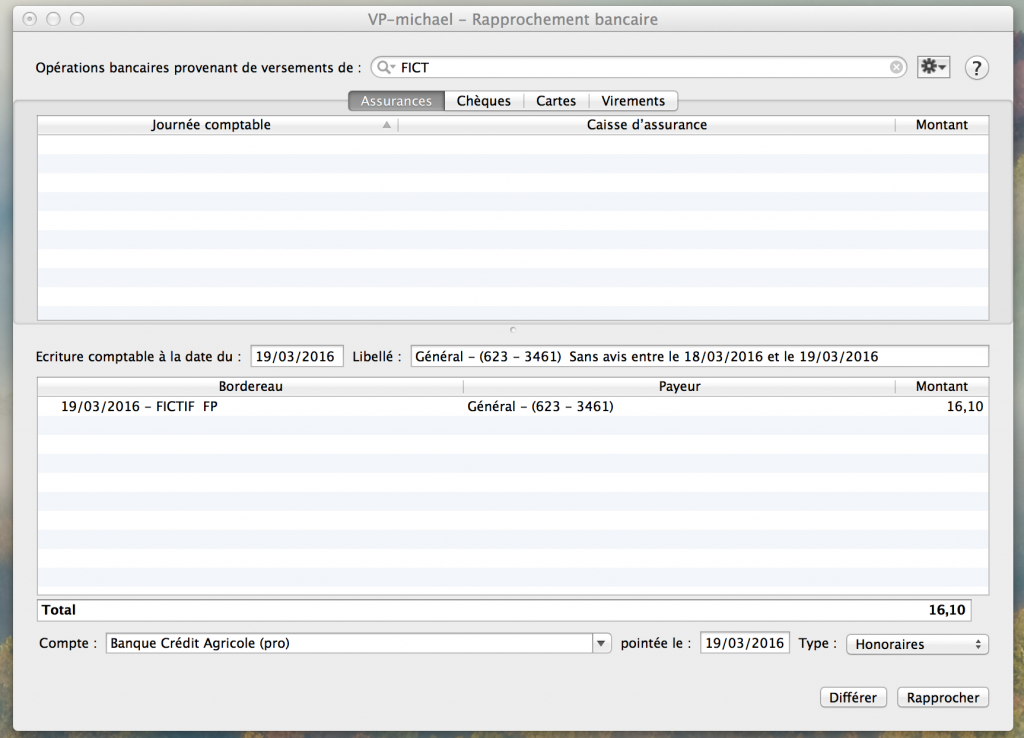

Cette étape de vérification passée, vous pouvez « Rapprocher la banque », cette fois dans l’onglet « Assurances ».

« Bon, j’ai bien retrouvé 16,10€ sur mon compte bancaire, payés par la CPAM à la date où ils me l’ont signalé. Je peux donc valider cette écriture comptable ».

(A noter que c’est à peu près identique pour les versements par carte bancaire, mais dans l’onglet « Cartes ».)

Là encore je vous épargne l’écriture dans VigiCompta…

Quelque soit l’option…

A la fin, vous avez tout validé et l’intégralité est considérée comme payée dans « VigiPaiement ».

Evidemment, ici c’est du pas-à-pas pour une seule facture, et ça va vous prendre 3 minutes… Par contre, si vous traitez l’ensemble des factures de la semaine, ça va vous prendre quasiment le même temps, soit à peine 5 minutes. Efficace, non ?

(Bon, maintenant j’ai une écriture fausse dans ma comptabilité pour avoir fait cet exemple. Sigh. Et comme c’est bien fait, on ne peut pas la supprimer une fois que tout est validé… Heureusement, il reste la méthode de supprimer les recettes dans VigiCompta ^^’)

Donc, sauf si vous sautez des étapes, vous déclarerez aux impôts ce que vous avez réellement perçu (en espèces, chèques déposés ou virements de sécurité sociale reçus)…

Vous avez 3 logiciels mais en pratique, pour les recettes, vous n’utilisez que VigiPaiement sans arrêt (ça s’inscrit dans VigiCompta mais vous vous en fichez ; ExpressVitale, vous l’utilisez juste en fin de journée de travail pour envoyer vos feuilles de soins électroniques à la sécu’ et récupérer les avis de paiements).

On entend un peu de tout sur les non-paiements. Pour mon exemple (le seul que je ne connais), j’ai environ 70-80 % des consultations en tiers payant pour la part obligatoire (la situation décrite au-dessus où les patients paient 6,90€). Au 19 mars 2016, j’ai « seulement » 3 % des recettes totales de 2015 que je n’ai pas reçues (essentiellement sur des gardes d’ailleurs, où les gens n’avaient pas de quoi payer, pas leur carte vitale, etc.)

Note : que faire des versements sans facture (Rémunération sur Objectifs de Santé Publique, forfait majoration personne âgée, forfait ALD, garde…) ?

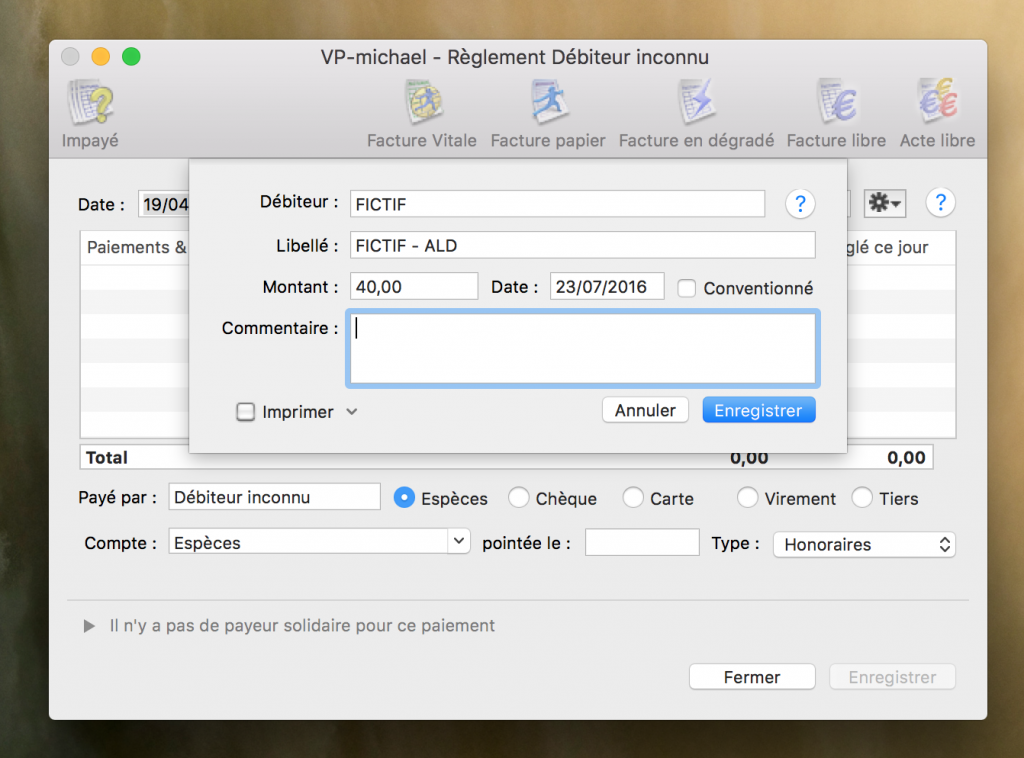

Pour ces versements, la CPAM nous envoie un avis de paiement (sauf la ROSP), mais nous n’avons pas de facture. Du coup, elles apparaissent avec une croix rouge dans « Traiter les avis de paiement ».

Personnellement (depuis juillet 2016…), je crée une facture libre dans VigiPaiement à chaque fois que j’ai un de ces paiements à intégrer (ça prend 5 minutes tous les 3 mois, pas de panique).

Pour les forfaits ALD, je mets en débiteur le nom du patient ; pour le reste, j’ai un « faux » patient appelé CPAM.

Petite subtilité : si c’est un « faux » patient ET que la CPAM ne transmet pas d’avis de paiement (en fait dans le cas de la ROSP uniquement), je dois aller dans « Recevoir les paiements d’un tiers », faire un glisser-déposer…

Ensuite, c’est le même principe que ci-dessus :

- « Traiter les avis de paiement » > je peux imputer l’avis de paiement à une facture

- « Rapprocher la banque » > Assurances > je peux associer le paiement à une entrée sur mon compte bancaire (et pointer cette entrée une fois pour toute).

Encore plus simple : depuis la nouvelle version (fin 2016), vous pouvez cliquer sur la facture puis sur la roue dentée en haut à droite et associer directement une facture libre !

4 – Et maintenant les dépenses…

Les recettes, si vous utilisez le même logiciel tout le temps, ça n’est donc jamais un problème en soi. A la rigueur, vous pourriez même faire ça une fois par an – c’est plus ou moins ce que j’ai fait en comprenant juste en novembre-décembre ce que j’ai décrit ci-dessus… Je vous déconseille toutefois, c’est plus simple de faire au fur et à mesure.

Là où ça devient plus épique (en ce qui me concerne), c’est pour les dépenses. La meilleure solution – que j’essaie de suivre depuis début 2016 – est aussi d’être à jour. C’est quand même beaucoup plus pratique de noter une dépense après l’avoir faite plutôt que 9 mois après (surtout si vous n’écrivez rien sur vos talons de chéquiers, fourrez toutes vos factures dans un tiroir en attendant…)

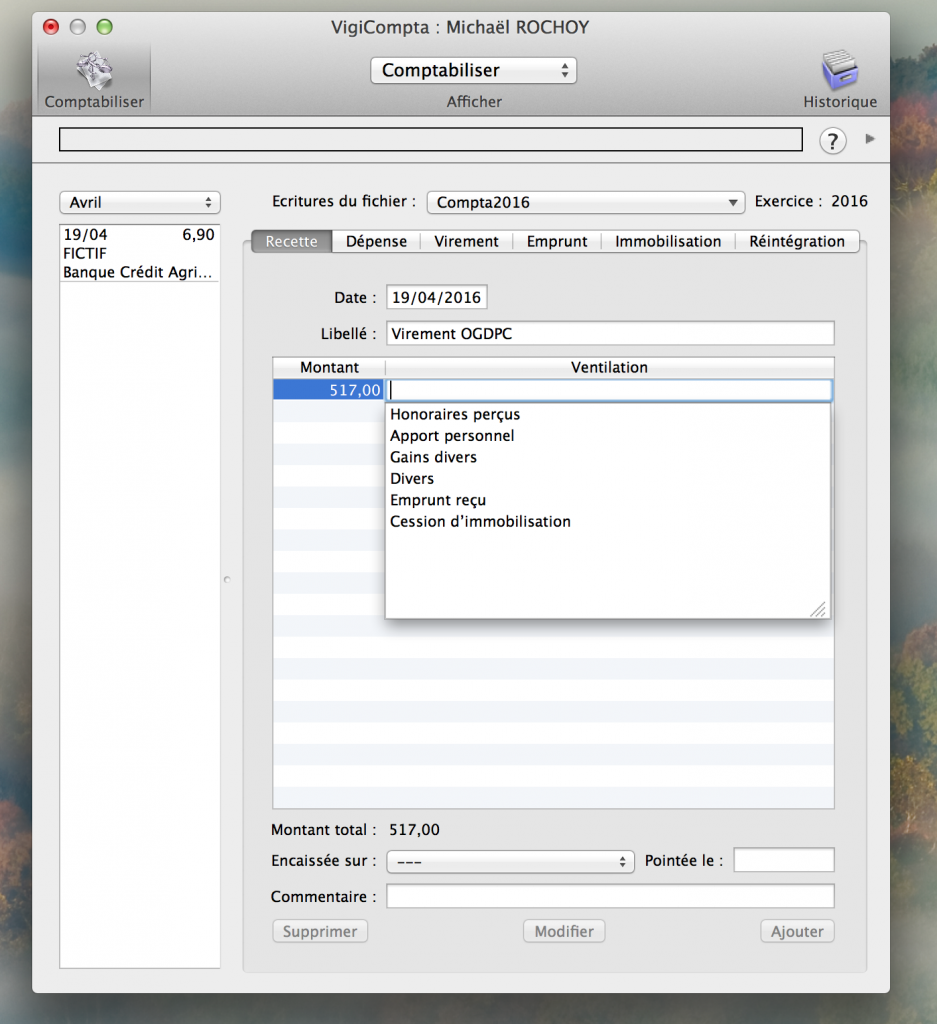

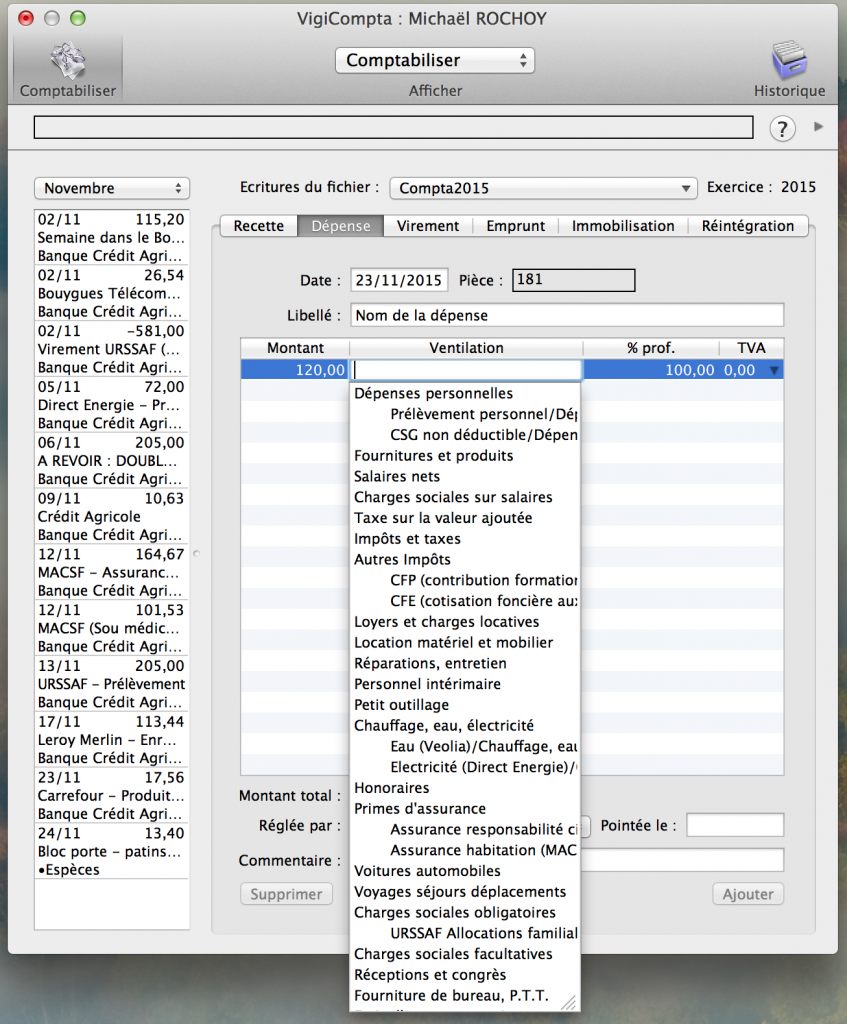

Pour reprendre mon exemple de logiciel, tout se fait sur VigiCompta cette fois pour les dépenses (rien sur VigiPaiement ou ExpressVitale).

A gauche, les dépenses enregistrées… Sur la fenêtre centrale, la dépense, sa ventilation, son taux professionnel…

Les principaux problèmes dans les dépenses sont donc :

- d’être régulier

- de savoir comment « ventiler » (c’est-à-dire répartir les dépenses dans le menu déroulant).

Pour ça, la meilleure solution est d’avoir un bouquin sur la « ventilation » des dépenses, fourni par votre AGA (association de gestion agréée par l’administration fiscale – en gros, c’est quasi obligatoire, sinon vous faites une déclaration dite « non contrôlée », ce qui vous rend imposable sur 125 % de vos recettes).

J’aime bien aussi ce tableau du Comité des Artistes-Auteurs Plasticiens qui est assez pratique. Et puis j’ai l’impression que l’habitude aide aussi beaucoup… mais elle ne s’acquiert qu’avec l’habitude, il parait.

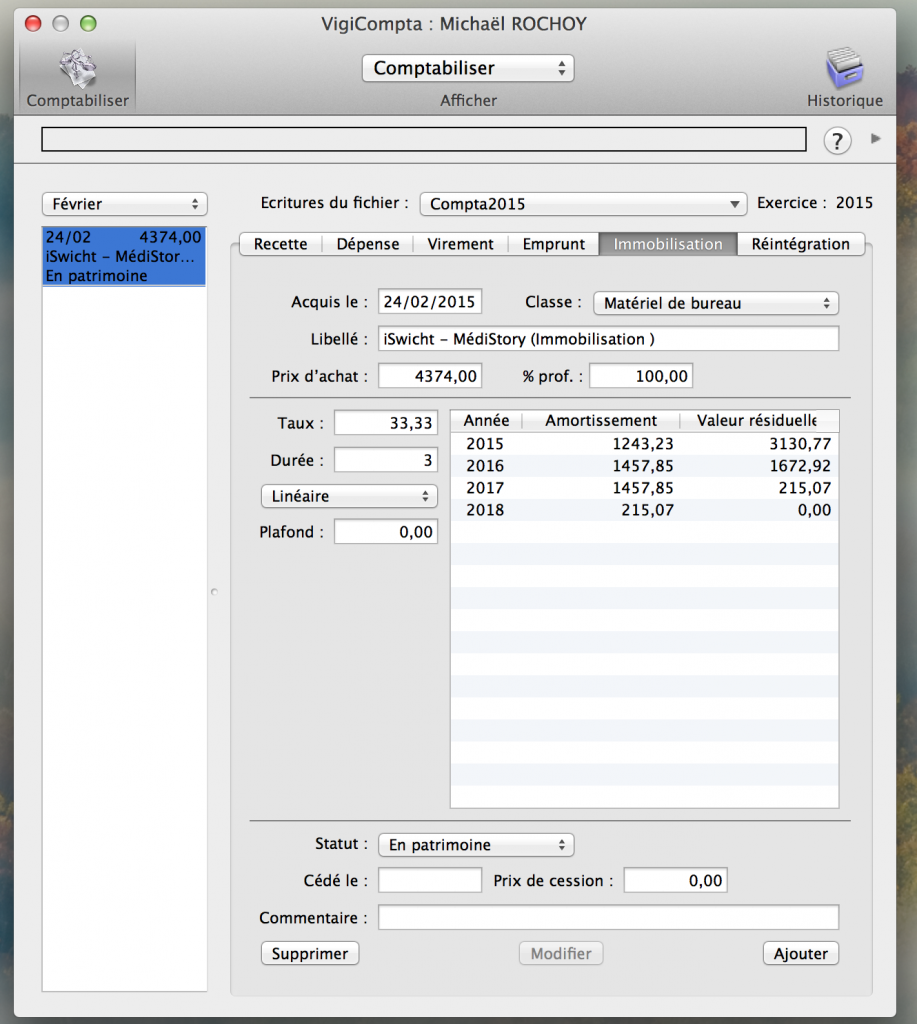

En cas de grosse dépense (> 600€ TTC), il faut faire une « immobilisation », c’est-à-dire amortir le coût sur plusieurs années (au prorata sur la première année)… Ca peut sembler compliqué, mais en pratique le logiciel s’occupe de tout. Il suffit de mettre le nom du produit, la date d’achat, le prix d’achat et la durée d’amortissement selon des tables « indicatives » que vous pourrez trouver facilement sur internet ou dans votre livre d’AGA (15 à 20 ans pour des fenêtres, 3 à 5 ans pour un ordinateur, etc.)

J’ai rempli uniquement « prix d’achat » et « durée », le reste est fait automatiquement (notamment le prorata pour la première et dernière année). (Et oui, les logiciels médicaux sont assez chers à l’acquisition).

EDIT de 2018 : quand on immobilise, en fait il faut créer une dépense, la ventiler en « immobilisation », puis déterminer sa rubrique dans l’onglet « Immobilisation ». Il ne faut pas créer une immobilisation SANS créer de dépense en regard !

VigiCompta vous permet aussi de tenir un journal des recettes, un journal des dépenses, un journal des amortissements… Un journal de ce que vous voulez en fait, c’est très modulable (y compris les tableaux OG BNC a priori, nécessaires pour votre AGA).

Vous y trouverez également votre balance comptable, le « grand livre » (qui comporte toutes les entrées sous forme de tableur) et, bien sûr, votre déclaration 2035 pré-remplie. Si vous avez bien tout fait pour les recettes et dépenses, elle est prête à être transmise à votre AGA… (à l’exception d’une petite manipulation à faire pour l’URSSAF, qu’on verra rapidement plus bas).

Enfin, l’AGA vous donnera votre bénéfice imposable (ou déficit d’exercice). Ce dernier sera à reporter sur votre déclaration de revenus (Cerfa n°2042C Pro) à la rubrique des revenus non commerciaux, case 5QC (ou 5QE en cas de déficit). Et si vous avez une activité salariée à côté, il faudra songer à remplir la fiche Cerfa n°2042 en plus ; si vous avez des revenus fonciers, c’est le 2044, etc.

4bis – Petites questions que je me suis posées…

J’ai encore des problèmes avec MédiStory / VigiPaiement…

L’assistance technique est disponible au 0890 807 707 et ils sont très compétents !

J’ai télétransmis une facture de 26€ à la CPAM, mais ils ont refusé car le patient n’avait pas une ALD exonérante. Or, je ne peux pas supprimer la facture dans VigiPaiement, et si je « re-répartis », que faire des 3€ ?

Le plus simple est de refaire une facture papier et laisser tomber la précédente. Elle restera dans VigiPaiement avec 26€ dû et rien payé, mais ça n’est pas grave : VigiPaiement n’est que l’outil / l’anti-chambre de votre vraie comptabilité, sur VigiCompta…

Je fais un chèque le 29 décembre, il est encaissé le 3 janvier de l’année suivante : quelle date pour l’écriture ?

Il faut inscrire les chèques à la date d’émission (soit le 29 décembre ici).

Je reçois un chèque le 29 décembre, je l’encaisse le 3 janvier de l’année suivante : quelle date pour l’écriture ?

Il faut inscrire les chèques à la date de réception (soit le 29 décembre ici).

Je reçois des recettes en dehors de mon activité directe auprès des patients : participation à une étude, développement professionnel continu… Dois-je mettre dans honoraires ?

Non, ça s’inscrit en « gains divers » (et pas en « divers »).

L’URSSAF, l’EDF, la Société des Eaux, etc. ont reçu trop d’argent et me remboursent (alternative : j’ai reçu un remboursement partiel des frais de congrès). J’ai fait un gueuleton avec, mais où dois-je les déclarer ?

Attention, il ne s’agit pas de recettes comme on pourrait bêtement le croire… il s’agit d’une « dépense négative » (vous inscrivez -100 euros dans vos dépenses par exemple ; vous pouvez en voir une dans mon image sur les dépenses dans VigiCompta). Reprenez un petit peu de cake, ça va aller.

La CFE, ça se déduit ?

Oui, intégralement. Ca se reporte en « Autres impôts » sur la 2042 (avec la CFP de l’URSSAF).

La CARMF, ça se déduit ?

Oui, intégralement. Ce sont des charges sociales obligatoires (et pas cotisations professionnelles, attention)…

L’URSSAF, ça se déduit ?

Oui, intégralement, en charges sociales obligatoires… dans un premier temps !

Dans un deuxième temps (fin d’année), vous allez les retirer et re-répartir.

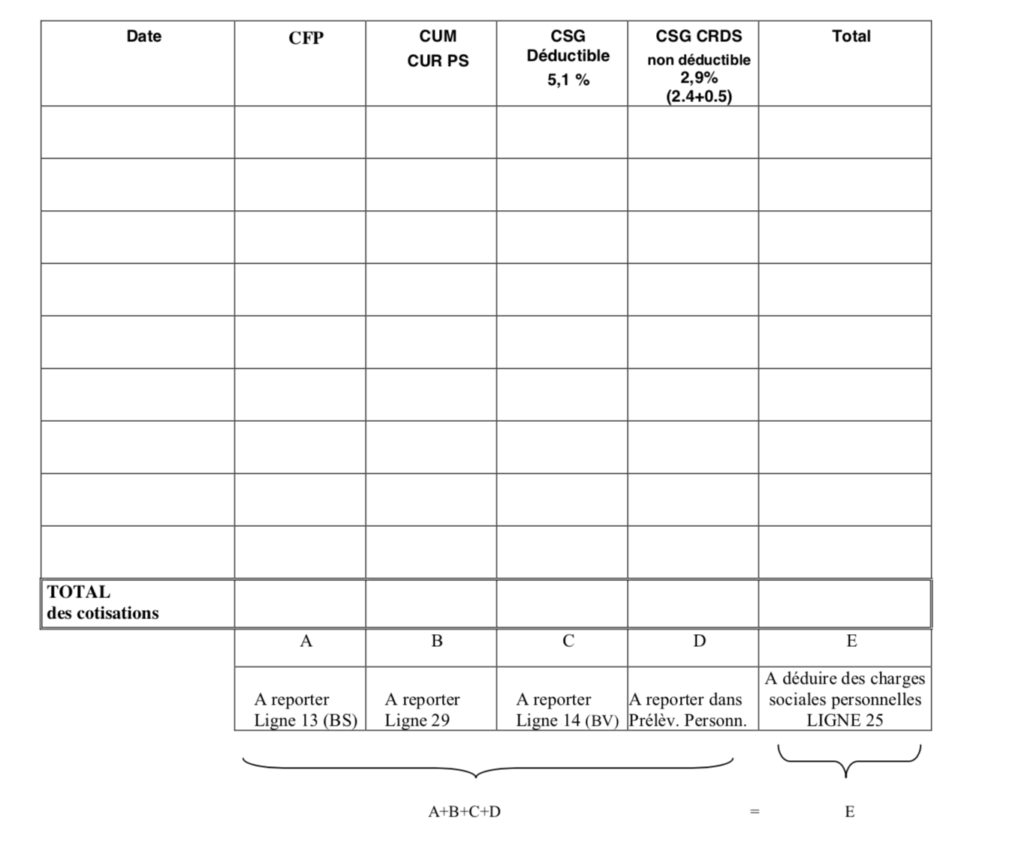

Pour ça, vous avez besoin de garder 2 documents chaque année : la provisionnelle de l’année N (reçue en décembre N-1) et la régularisation de l’année N-1 (reçue en octobre N). Ces feuilles détaillent vos cotisations. A la fin d’année donc (au 31 décembre), il faut faire une opération « fictive » pour répartir dans les bonnes cases selon ces 2 feuilles :

- Cotisation personnelle d’allocations familiales –> charges sociales obligatoires

- Contribution à la formation professionnelle –> autres impôts

- Contribution aux Unions Régionales de Professionnels de Santé –> cotisations syndicales

- Contribution au Remboursement de la Dette Sociale –> prélèvements personnels (n’apparait pas sur la 2035 donc)

- Contribution Sociale Généralisée / CSG –> CSG déductible pour 5,1 % + prélèvements personnels pour 2,9 % (CSG non déductible 2,4 % et CDRS 0,5 %)

- Cotisation d’assurance maladie, maternité –> charges sociales obligatoires

- … et retirer (« dépense négative ») tout ce que vous avez mis dans les dépenses liées à l’URSSAF dans l’année : le but est que la somme de cette dépense négative et de la ventilation fasse 0.

Là encore, votre AGA se charge de tout vous expliquer et vous recalculer, si vous rapportez les 2 documents de l’URSSAF et tout ce que vous leur avez payé dans l’année. Ca n’est pas bien compliqué, et vous avez plusieurs étapes de vérification… (bien sûr, ça devient plus embêtant si l’URSSAF a commis des impairs et trop prélevé par exemple…)

(EDIT du 1/1/2019 : vous pouvez vous aider de cet outil pour vérifier votre déclaration URSSAF sur Net-Entreprise)

Il parait que je peux déduire mes frais de repas : c’est cool !

Attention quand même à ne pas faire n’importe quoi… Vous pouvez déduire vos frais de repas de travail si vous n’avez pas le moyen de manger sur place (cantine) ou rentrer chez vous, et à condition de garder les factures et de déduire le coût usuel d’un repas (4,65 €). A défaut, si vous n’avez pas conservé les factures, vous pouvez déduire 4,65 € environ par repas (ils considèrent qu’un repas à domicile coûte 4,65 € et qu’en dehors c’est le double).

Mais si vous avez la possibilité de manger chez vous ou sur place, l’administration fiscale considère que vous auriez aussi mangé si vous n’étiez pas au travail… Ils prennent en compte le surcoût de votre alimentation lié à l’éloignement de votre domicile.

Je dois déclarer des frais kilométriques mais je n’ai pas conservé de livret avec chacun de mes trajets…

C’est une déclaration forcément un peu approximative et de toute façon relativement invérifiable. L’administration peut vous demander des justificatifs : on imagine toutefois mal un contrôleur des impôts s’amuser à retracer toutes vos visites de l’année, passages à la Poste, la banque, etc. à partir de votre agenda.

Vous pouvez au choix :

- tout noter sur toute l’année si vous le pouvez (bravo),

- noter votre kilométrage au 1er janvier et 31 décembre de l’année et estimer le % professionnel (c’est plus simple si c’est 100 % forcément),

- faire un échantillon sur un mois et multiplier par 12.

L’idée principale est bien sûr de faire ça honnêtement… et de ne pas déclarer plus de kilomètres que ce que votre contrôle technique a relevé déjà !

A noter pour les médecins installés secteur 1 (donc pas les remplaçants en 2017) que nous avons un « forfait de déduction de 2 % » qui couvre les frais de représentation – réception – prospection (inscription dans les pages jaunes) – cadeaux professionnels – petits déplacements (parking, parcmètres, péages) – blanchisserie – recherche. Donc ne déduisez pas vos frais de parcmètres en plus !

(Pour la première année d’installation et d’inscription à l’AGA, il y a un autre forfait à 3 % en plus… votre AGA vous en dira plus, mais c’est un argument pour ne pas s’y inscrire quand on est en micro-BNC !)

Voilà… (pour l’instant !)

Ajout au 24/12/2016 : Je reçois des versements à distance par un tiers (dans le cadre d’expertises…) Comment gérer ces paiements ?

Initialement, je mettais en « Tiers » en précisant qui règle (centre hospitalier, Académie…) Finalement, cela demande ensuite de faire « Recevoir un paiement d’un tiers » (dans VigiPaiement – avec une fonction de recherche très pratique) puis le passer en « Virement » et « Rapprocher avec la banque » ce virement… L’idéal est donc de les mettre en « virement » directement…

Nous sommes le premier janvier, je dois changer d’année comptable : au secours ?

C’est très facile et il y a un bon tutoriel ici : http://lespasapas.free.fr/-%20VC%20passage%20a%202016.pdf

Dans VigiCompta : Fichier > Nouveau Fichier > Changer d’année comptable > Créer le nouveau fichier (ex. Compta 2017), puis le personnaliser « à partir » du précédent fichier (2016) pour garder la même personnalisation.

Dans VigiPaiement, une fois qu’il y aura au moins une entrée : Options > Administrer les fichiers > VigiCompta > Etat : présenter un fichier VigiCompta (associer à un .cptx) ; en haut, mettre les équivalences ; en bas, mettre « Rubriques des commissions de cartes bancaires : frais financiers » et « Rubrique des frais clinique : loyers et charges locatives ».

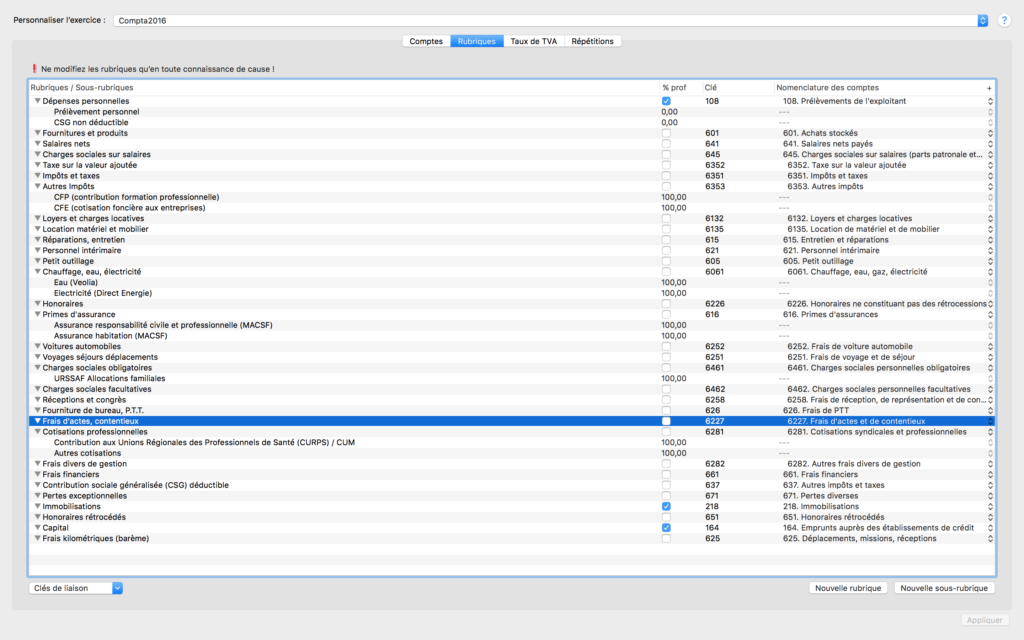

Une fois l’année fiscale finie, vous pouvez faire un « report à nouveau » de 2016 sur 2017 (aucune urgence, ça peut être fait en mai après avoir tout rendu…) Et il faut remettre les bonnes sous-catégories dans « personnaliser l’exercice ».

—-

Mise à jour janvier 2017 (et mai 2018, 2019, 2020…) : TL;DR, voici ce que je propose/fais (en gardant bien à l’esprit que je ne suis pas comptable – enfin, normalement, je ne fais pas n’importe quoi non plus ^^)

- Etape 0 : dans VigiPaiement, penser à « traiter les avis de paiement ». Si c’est en gras, c’est qu’il y a des choses à vérifier. Cette étape est un peu fastidieuse, mais capitale (sinon on a des différences entre ce qui est annoncé dans l’avis et ce qui est payé par la CPAM…) Attention à ne pas la prendre à la légère !

- Etape 1 : imprimer les relevés de compte, et cocher les crédits en faisant « Rapprocher la banque » sur VigiPaiement :

- remises de chèque c’est facile ;

- virements globaux de la CPAM, normalement ça ne pose pas de problème ;

- pour quelques sommes plus difficiles – comme les paiements tardifs par des tiers – il y a l’excellente fonction de recherche ;

- pour les virements exceptionnels (OGDPC, ROSP, gardes…) : soit VigiPaiement fait bien (depuis fin 2016), soit il faut le faire à la main en créant des factures libres (cf. supra)… ou plus simplement les ajouter directement dans VigiCompta ;

- certains actes vont en gains divers (cf. cet article) : expertises, indemnités journalières (paternité, etc.), rémunération MSU (ou salariat – à privilégier), DPC, etc.

- pour les recettes, le faire au quotidien est plutôt une bonne idée ; à défaut, une fois par semaine ou par mois (avec le relevé de compte), ça ne prend normalement pas trop de temps ; une fois par an, c’est un peu plus galère… Un argument pour le faire régulièrement est que ça permet de comprendre certains lots (mélangeant des FSP et FSE…) de la CPAM via le site Ameli > Mes paiements > recherche avancée

- sinon attention au changement d’année : si vous avez un acte du 31/12/2018 par exemple, et qui est entré sur votre comptabilité au 2/1/2019, il faut bien modifier la date d’écriture comptable (au 2/1/2019) pour être sur la bonne année fiscale (d’autant que si comme moi vous faites ça tard, vous le pointez le 31/5/2020, quand la compta 2018 est déjà validée depuis belle lurette !)

- Etape 2 : à partir de toutes les factures, etc., mettre toutes les dépenses sur VigiCompta

- Clairement l’étape la plus longue si fait une fois par an : l’idéal est de faire les dépenses au quotidien… (ça n’est pas ce que j’ai fait pour 2015 et 2016… et 2017… mais en 2018, je m’y prends mieux en laissant volontairement les factures s’accumuler SANS LES RANGER tant qu’elles ne sont pas entrées dans VigiCompta et scannées ! Enfin, au 3 février, ça tient comme ça…) De plus, une fois par an, vous risquez d’oublier une/des grosses factures… ou de déchiffrer des tickets effacés !

- Petite « ruse » : si vous entrez votre comptabilité au fur et à mesure, le problème ce sont les cotisations URSSAF, CARMF, Ordre, etc. qui sont appelées plusieurs semaines avant d’être prélevées. Pour éviter de laisser ça traîner, je les rentre simplement au 1er janvier de l’année et je range ; je n’ai plus qu’à changer la date lorsque je les vois sur mes comptes bancaires.

- Recréer les rubriques dans « Personnaliser l’exercice » (en vous fiant à ce qui a été fait l’année d’avant, avec les mêmes clés de liaison… cf. tableau ci-dessus)

- Utiliser un tableau pour savoir où ventiler, ce qui est en gros pour moi :

- Dépenses personnelles : prélèvement personnel (en pratique, je ne le remplis pas mais c’est sûrement mal…), CSG non déductible (obligatoire à créer)

- Amortissements si > 500€ HT (construction, matériel de bureau…) Attention à créer les dépenses qu’on ventile en amortissement, et pas créer directement dans l’onglet amortissement !

- Fournitures et produits : petit matériel jetable

- Autres impôts :

- CFE : CFE (ça veut dire que j’ai créé une sous-rubrique CFE et CFP dans « autres impôts »)

- CFP : CFP (ventilation URSSAF en opérations diverses)

- Loyers et charges locatives : rien pour moi

- Réparations, entretien : tout ce qui fait que le cabinet est joli, que les murs ne s’écroulent pas

- Petit outillage : sacoche, toise, balance, stéthoscope…

- Chauffage, eau, électricité (là aussi, j’ai fait des sous-rubriques : vérifier sur le grand livre qu’il y a un prélèvement mensuel si c’est le cas…)

- Primes d’assurance : assurance responsabilité civile + assurance habitation (sous-rubriques)

- Voitures automobiles : frais kilométriques

- Charges sociales obligatoires : URSSAF + CARMF (sachant que l’URSSAF sera ventilée en « opérations diverses » au 31 décembre)

- Fournitures de bureau, PTT : Internet, ordonnancier, agrafes, stylos, timbres, magazines, logiciel (RESIP – BCB par exemple)…

- Cotisations professionnelles :

- CURPS-CUM : CURPS (ventilation URSSAF)

- Autres cotisations : AGA, Ordre des Médecins, association de gardes, association pour Apicrypt

- Frais divers de gestion : frais de formation (inscription DPC), frais de repas éventuellement (avec toutes les réserves ci-dessus)

- CGS déductible : là encore c’est de la ventilation URSSAF

- Frais financiers : frais bancaires

- Honoraires : tout…

- Gains divers : Virement OGDPC (discuté entre là et honoraires, mais mon AGA m’a validé en gains divers donc je laisse…), droits d’auteur

- Etape 3 : Etapes de vérification et sauvegarde :

- Scanner les tickets de caisses et factures à faible durée de vie…

- Vérifier les dépenses sur le compte bancaire :

- 1 – Dépenses récurrentes (prélèvements pour l’eau, l’électricité, internet…)

- 2 – Dépenses rares : URSSAF (charges sociales obligatoires puis opérations diverses), CARMF (charges sociales obligatoires), CFE (autres impôts), Ordre des Médecins, AGA (cotisations professionnelles), RESIP (fournitures de bureau), revues…

- 3 – Vérifier sur le site de l’URSSAF s’il n’y a pas eu d’autres prélèvements (un chèque oublié…)

- Vérifier les dépenses sur l’agenda, notamment pour vérifier que rien n’a été omis en route… (inutile si fait au jour le jour – sigh !) ; c’est le moment de déduire les frais standards de repas des factures de repas, le cas échéant (rappel : un repas de 10 euros compte 5,3€ car les 4,70€ restants sont à retirer… il est donc peu intéressant de manger pour moins que 9,40€ lorsque vous êtes au travail sans cantine à disposition pour votre déduction fiscale 😀 <– c’est une blague hein, ne pas dépenser d’argent est toujours le meilleur moyen d’en avoir plus)

- En profiter pour ajouter les frais kilométriques en fin d’année… (ne pas oublier de photographier le compteur au 1er janvier de chaque année : un rappel sur le portable par exemple palliera aux oublis)

- Penser également au crédit d’impôts formation (40h maximum, qui n’ont pas été prises en charge d’une autre façon, comme le DPC…)

- Vérifier les ventilations une dernière fois dans le grand livre (et éliminer les éventuels doublons, notamment avec les chèques rédigés au jour J, encaissés au jour J+n)

- Vérifier les différents crédits d’impôts (formation, etc. : cf. formulaire 2069-RCI-SD)

- Note : les droits d’auteur font partie de la 2035 (https://www.service-public.fr/professionnels-entreprises/vosdroits/F31984) et pas la 2042

- Etape 4 : remettre les amortissements antérieurs :

- Dans VigiCompta > Report à nouveau > Report assisté > Report des immobilisations

- Pour les faire apparaitre dans « Amortissements fiscaux » dans « Composer un état… » de VigiCompta, penser à supprimer la date de début.

- Etape 4,5 (EDIT du 14 avril 2019 avec les remarques de 2018) :

- Il peut y avoir des « divers à réintégrer » en ligne 36 (CC) : il ne devrait pas… On peut les retrouver dans « Journal des dépenses » ventilées en « à réintégrer » (le montant doit être le même) : c’est notamment ce qui devrait être en « dépenses personnelles / prélèvements personnels » parce qu’à 0 % professionnel… ou ce qui doit bien être dans la compta mais se retrouve affublé à tort d’un 0 % professionnel (ça permet de démasquer ces erreurs !)

- La ligne 23 doit comporter les frais kilométriques (et il faut cocher la case en-dessous) : si ce n’est pas le cas, deux options : 1/ Personnaliser l’exercice > Afficher les clés de liaison > mettre Forfait kilométrique en 6252 (« Frais de voiture automobile ») OU 2/ ventiler dans la rubrique qui renvoie vers « Voiture automobile »…

- Eviter d’avoir quelque chose en « frais de représentation, congrès » (apparemment, les inscriptions en congrès ça n’est pas là…)

- Vérifier que le montant de la ligne 23 est le même que celui dans la partie 7 (page 2) sur les forfaits kilométriques…

- Compléter cette partie 7 : véhicule / T (tourisme) / puissance fiscale / cocher barème BNC / mettre le kilométrage professionnel de l’année et les indemnités (qui se reportent en case A)

- Après la ventilation de l’URSSAF, la case BV (CSG déductible) doit être remplie.

- Comparer à l’année précédente validée par l’AGA…

- Etape 5 : préparer la soumission à l’AGA :

- Ventiler l’URSSAF (et déposer un cierge dans plusieurs chapelles)

- Il faut un papier et un crayon + la régularisation de N-1 (reçue en octobre) + la provisionnelle de N+1 (reçue en décembre)

- Primo, créer une dépense fictive au 31/12 en opérations diverses, nommée « Ventilation URSSAF », qui devra être égale à 0€ (c’est juste une re-ventilation).

- Deuxio, regarder dans Grand Livre > Charges sociales obligatoires et faire la somme des prélèvements URSSAF de l’année : la mettre en dépense négative dans notre ventilation, pour les charges sociales obligatoires (cette rubrique ne doit donc plus contenir que l’URSSAF)

- Tertio, faire sur le tableau ci-dessous (en ajoutant des colonnes allocations familiales et assurance maladie) les chiffres de la provisionnelle (montant dû) et de la régularisation (régularisation) sur 2 lignes ; faire la somme ; vérifier que le total est bien celui prélevé

- (Sinon si rien ne colle – ce qui a été le cas pour moi les 3 premières années ! -, regarder les dépenses CFP, CURPS qui sont fixes (les ventiler), assurance maladie / allocations familiales et se débrouiller pour bien faire la séparation de la CSG en déductible ou non.)

- Quarto, faire 2 étapes de vérifications parce qu’on n’est jamais trop prudent : 1/ la ventilation doit être à 0 (avec la provisionnelle et la régularisation, vous devez trouver le même total que ce qui vous a été prélevé) ; 2/ ce qui reste dans charges sociales obligatoires (ligne 25 / BT) doit être égal à vos prélèvements CARMF + allocations familiales + assurance maladie.

- Faire les tableaux demandés par l’AGA (et partir à Lourdes) ; lire plus bas pour les conseils là-dessus.

- En cas de recettes (AG) > 152 500€ HT, il faut adresser la 2035E (mode d’emploi ici)

- Ajouter le forfait de 2% (ligne 43/CQ de la 2035B : 2% de ligne 1 et ligne 6, à reporter également en CL – et vérifier que CN se met à jour)

- Regarder la 2035 et pleurer de bonheur.

- (EDIT d’avril 2019 : Ajouter les crédits d’impôts éventuels sur la 2069 RCI, notamment pour les 40h de formation x SMIC horaire, à ajouter sur la 2042C Pro, case 8WD – en savoir plus ici)

- Ventiler l’URSSAF (et déposer un cierge dans plusieurs chapelles)

- Etape 6 : déclarer aux Impôts et à Net-Entreprise (URSSAF et CARMF) avant début juin (en utilisant la calculette magique de FMF)

Ce qu’on va vous (me…) demander, quand, par qui et comment faire :

- Janvier (pour le 20 février) : Contrôle FEC (Fichier d’écritures comptables) / AGA :

- VigiCompta > Fichier > Extraire FEC

- Sur PC (uniquement), télécharger le logiciel de test : http://www.economie.gouv.fr/dgfip/outil-test-des-fichiers-des-ecritures-comptables-fec

- L’installer là où ils disent (être un tantinet organisé sur son PC est apparemment mal vu, il faut que ça soit à la racine de C:\ avec le nom de leur dossier)

- Appeler le fichier TXT selon « SIREN FEC Date.txt »

- Lancer la bête (init.exe)

- Envoyer l’attestation à l’AGA. Notez que si le fichier est « non conforme », Prokov répond que VigiCompta n’utilise pas l’information « numéro de compte » : la colonne est présente, de contenu vide… C’est normalement ce qui est demandé par l’administration fiscale : les contribuables de type BNC (Bénéfices non commerciaux) qui tiennent une comptabilité de trésorerie, les champs « numéro de compte » doivent être « à blanc si inutilisés » d’après (cf. III70 du BOI-CF-IOR-60-40-20). Néanmoins, leur logiciel de test ne semble pas connaître cette règle…

- Janvier (pour début avril) : l’AGA demande de confirmer l’adresse

- Janvier (pour le 28 février) : CARMF 1er acompte (sauf si mensualisation)

- A régler sur leur site (facile), ou en envoyant le TIPS€PA

- Fin janvier (pour le 31 mars) : Ordre des médecins : cotisation annuelle + mise à jour des données

- A régler par chèque ou carte bancaire sur le site de l’Ordre des médecins (333€ en 2017)

- Fin janvier : AGA : cotisation annuelle (variable selon les AGA… 160€ pour moi) et attestation de déclaration

- Février (pour le 6 février) : 1er prélèvement URSSAF (en prélèvement automatique trimestriel pour moi)

- Février : ApiCrypt : abonnement annuel (72€)

- (15 février : 1er tiers des impôts)

- Mars :

- RESIP (BCB pour les médicaments) : abonnement annuel (2 x 126€ prélevés fin mars et fin septembre)

- SAMBA (gardes) : cotisation annuelle (23€)

- Fin mars (pour la mi-mai au plus tard) :

- Fiche de transmission des données à remettre à l’AGA

- 2035 à mettre sur le site de l’AGA à partir de début avril

- Dix jours, vous recevez le compte-rendu de mission de l’AGA, et espérez donc avoir « absence d’anomalie » (ne pas hésiter à aller expliquer votre comptabilité pour les trucs qui pourraient sembler un peu difficile à transcrire par écrit, telles que la ventilation URSSAF si c’est le bazar…) ! L’AGA transmet à la DGFIP après vérification (avec l’attestation d’adhésion)

- Avril (vers le 15 avril) : réception du « relevé d’honoraires » de la CPAM (… un peu tardif), nécessaire à transmettre à l’AGA. C’est aussi la période où on reçoit « le rappel des rémunérations imposables » lorsqu’on est salarié.

- A la même période (25 avril), vous recevez le Relevé Individuel d’Activité et de Prescription, qui sert juste à avoir une vision globale de votre activité par rapport à vos confrères

- L’URSSAF envoie l’attestation CSG (avec la répartition déductible / non déductible) d’après la provisionnelle (spoiler : ça ne sert à rien).

- Vous recevez aussi la déclaration de revenus de la part des impôts

- Documents nécessaires à mon AGA : attestation FEC, 2035 avec tableau des immobilisations, URSSAF (provisionnelle et régularisation), CARMF, relevés bancaires (1/1/2016 et 31/12/2016), déclaration 2035, OGBNC (notamment les 3 – frais mixtes – et 4 – tableau de passage), balance comptable, copie du relevé SNIR, et des documents fournis par l’AGA (attestation de conformité adhérent, formulaire de télétransmission de la déclaration, cotisation à jour et fiche DECLOYER) ; en bonus : certificats de déductibilité loi Madeleine le cas échéant, formulaire 2035E si les recettes dépassent 152 500€

- OGBNC N°00 et 01 : purement administratif (infos déjà demandées dans les dossiers de l’AGA)

- OGBNC N°02 : Détail divers à déduire : penser à la déduction forfaitaire de 2 % des recettes (honoraires et gains divers)

- OGBNC N°03 : stop à la panique pour moi : il me suffit de remplir la ligne « CRDS & part non déductible CSG » avec le montant total « CSG déductible et non déductible » (oui je sais, c’est bizarre), puis mode de réintégration 2 (comptable en décote directe) et dans montant réintégré la « CSG non déductible »

- OGBNC N°04 : je conseille d’utiliser un tableur Excel avec des formules automatiques… Je remplis dans cet ordre : solde des comptes (31/12 et 01/01), acquisitions d’immobilisation de l’année (immobilisations), apports (normalement à 0€ s’il n’y a pas de gros achats ou de déficit), frais déduits non payés et forfaitaires (j’ai créé un état personnel sous VigiCompta pour compter toutes les dépenses hors compte pro), report des lignes BR et AG (total dépenses et recettes), prélèvements personnels (vérifié).

- Un bon moyen de s’aider est de regarder la liasse de l’année précédente et les pièces qui ont été envoyées (… ne pas s’embêter à tout faire en papier, c’est disponible directement lors de la soumission sur le site ; à ne pas oublier : crédit d’impôts en 2069RCI et envoyer les pièces justificatives)

- Mi-Mai (dernier délai !) : Déclaration d’impôts

- EDIT 2019 : Faire « déclaration personnelle » et non « déclaration professionnelle » (c’est l’AGA qui s’est chargée de transmettre aux impôts, ce qui permet d’être imposé sur 100 % pour rappel, versus 120 % si on le fait soi-même sans AGA…)

- Cocher « Revenus non commerciaux professionnels » (et éventuellement crédit d’impôts)

- 2042 (part salariée…) ; cocher « frais réels » si c’est le cas pour cette part salariée uniquement (pas pour le BNC)

- sur la 2042C Pro (il faut cocher « Revenus non commerciaux professionnels »), vous remplissez les rubriques 5QC (bénéfice) ou 5QE (déficit…) d’après les chiffres obtenus de la 2042 ; et d’éventuelles autres cases si vous êtes en zone franche urbaine par exemple… (+ 12 mois en 5XI ; ne rien mettre en 5HY ensuite, car nous avons déjà eu les prélèvements sociaux dessus)

- EDIT 2019 : ajouter les crédits d’impôts éventuels sur la 2069 RCI, notamment pour les 40h de formation x SMIC horaire, à ajouter sur la 2042C Pro, case 8WD – en savoir plus ici

- EDIT 2021 : Dons = 7UF (66 %, avec plafond) ; jardinage = 7DB…

- Début juin : c’est sur le site DS PAMC depuis 2018 : https://www.net-entreprises.fr (une seule déclaration pour URSSAF et CARMF comme ça). Il faut créer un compte avec le SIRET, puis cliquer sur DS PAMC puis effectuer la déclaration BNC. (En micro-BNC, en A c’est 66 % du chiffres d’affaires soit 66 % du chiffre en ligne 5HQ de la 2042Pro)

- Déclaration CARMF (sur leur site) : BNC (validé par AGA), revenu net tiré de l’activité conventionnelle sans expertise ou droits d’auteurs (cf. différence entre les recettes et relevés d’honoraires de la CPAM)

- Déclaration URSSAF (mode d’emploi ici ou avec la calculette de FMF ; énorme merci à Richard Talbot).

- A = BNC = ligne CP de la 2035

- C = 0

- G = CL – CQ (= 0 pour moi qui n’utilise que les 2 % forfaitaires)

- J = CSO = ligne BT de la 2035

- K = BU (= 0 pour moi)

- L = revenus de congé maternité/paternité, indemnités journalières

- O = revenus de l’activité conventionnée = là il faut mieux utiliser la calculette de la FMF, sinon c’est : (CP + CL – CQ) x AD / AG (dans mon cas : CP x AD / AG… j’ai donc fait n’importe quoi en déclarant plus que gagné, avant de découvrir la calculette en 2019… clap clap clap !)

- P = EHPAD à budget global + DPC + rémunérations de maîtrise de stage, etc. = (CP + CL – CQ) – ligne O (donc le BNC moins les revenus d’activité conventionnée)

- Q = EHPAD à budget global si on a bien respecté les tarifs conventionnels = revenus des structures de soins x AD / AG

- R = pré-rempli (SNIR)… normalement c’est la ligne AA ou assez proche…

- S = pré-rempli (dépassements), normalement à 0 pour moi

- T et U = 0 pour moi (pour les signataires de l’OPTAM)

- W = total des recettes = ligne AG de la 2035 (utilisée à des fins statistiques… et probablement aussi à vérifier la cohérence de la déclaration en estimant que le BNC est environ 40 à 60 % du total des recettes ; si vous avez un BNC à 20-30 % de cette ligne W, c’est bizarre et ça incite à se poser des questions…)

- Et tout le reste à 0 (c’est important !)

- Mi-Juin (pour le 31 juillet) : CARMF 2ème acompte (sauf si mensualisation)

- A régler sur le site ou avec le TIPS€PA

- Août (quand vous n’avez rien à faire, pour 15 jours plus tard) : URSSAF – déclaration de revenus en papier

- Attention ! Lisez bien le document, et si c’est vide mettez bien 0… Sinon les Enfers s’ouvriront sur vous, vous recevrez 4 régularisations, devrez faire opposition, etc.

- Octobre : l’URSSAF envoie la régularisation N-1 (à conserver)

- Décembre : CFE aux impôts

- Mi-Décembre : on reçoit la provisionnelle N+1 pour l’URSSAF, et il faut la garder…

MAJ 21/08/2019 : Dans ExpressVitale, une fois par an (au moins !), aller dans Suivi des facturations, trier par statut, sélectionner tous les Rejets, et faire « Traiter manuellement »… (attention à renvoyer aux bonnes caisses).

MAJ 26/1/2022 : Penser en janvier à aller sur le site de la banque pour « télécharger les opérations » et avoir un fichier XLSX de janvier N-1 à janvier N.

{ Laisser un commentaire }